A mediados del mes de mayo el sistema financiero español ya tenía claro que el Banco Popular iba a caer tarde o temprano. Todas las entidades estaban preparando sus recursos para afrontar una operación corporativa.

Aunque Saracho tenía como objetivo que cualquier movimiento corporativo de alguna de las entidades españolas o extranjeras debía ser parado porque sólo el Santander podía hacerse con el Banco Popular al menor precio posible, no podía evitar que las entidades hicieran sus cálculos, incluso que pudieran presentar ofertas, ya fuera para una fusión, para una compra o para inyectar capital en una ampliación. Ya estaba él, Joaquín Hervada Yáñez, el despacho Uría Menéndez, dirigidos por Ana Patricia Botín, Rodrigo Echenique, con la colaboración de Luis de Guindos y sus instituciones, para obviarlas o para rechazarlas. ¿Dónde estaba el Congreso de los Diputados y, en concreto, las bancadas del PSOE, del Partido Popular y de Ciudadanos? El ejemplo de que esto fue así lo tenemos en cómo no comunicó al Consejo de Administración las ofertas para la ampliación de Barclays y de Deutsche Bank.

Hay que recordar que en aquellos días del mes de mayo, cuando el valor en bolsa del Popular se estaba desplomando y la única opción para salvar a la sexta entidad española era que fuera vendido a alguno de los otros cinco bancos, todo parecía que iba encaminado a que Bankia fuese quien se hiciera con el Popular, a pesar de que la entidad estaba inmersa en las negociaciones para la fusión con BMN. Evidentemente, todo esto formaba parte de la estrategia de Luis de Guindos para distraer la atención y, por lógica, José Ignacio Goirigolzarri, un banquero responsable, no veía clara la operación por más que se le vendiera que era un negocio seguro porque la rentabilidad estaba asegurada en el corto plazo, tal y como estamos viendo con el beneficio que está sacando el Santander.

No obstante, sí que había quien estaba dispuesto a acudir a la subasta en caso de que el Popular fuera intervenido: Criteria Caixa. El día 16 de mayo Isidre Fainé tenía previsto desbloquear 4.000 millones de euros de la OPA de Atlantia sobre Abertis para participar en el proceso corporativo de venta del Popular.

En aquellos días, Emilio Saracho afirmó que el proceso de venta era urgente, un proceso que había sido encargado a JP Morgan y a Lazard. El tiempo ha demostrado que no había ningún interés de ejecutar dicho proceso salvo que hubiera sido el Santander el que hubiese realizado alguna oferta que, en mayo, se estimaba que sería atractiva a partir de un precio de la acción inferior a 0,50 euros.

Es importante el hecho de que Criteria Caixa tuviera desbloqueados esos 4.000 millones de euros, puesto que desmonta la teoría de quienes afirman sin ningún tipo de rubor que el Santander salvó la quiebra del Popular. Se ha afirmado que en la subasta que se celebró en la madrugada del 6 al 7 de junio no hubo ninguna oferta positiva y que el precio de un euro ofrecido por el Santander era un justiprecio adecuado por la situación que tenía el banco según el informe provisional y «ultra secreto» de Deloitte, hoy procesado por el caso Bankia y, probablemente, antes que después, también lo será por esta operación y otras de las que informaremos durante la época en que Miguel Zorita fue presidente de Deleoitte y auditaba al Santander. Teniendo Criteria Caixa y, por ende, CaixaBank ese dinero dispuesto para la compra…, ¿quién afirma que no había ofertas positivas? La diferencia entre 4.000 millones de CaixaBank y el euro que pagó el Santander es importante.

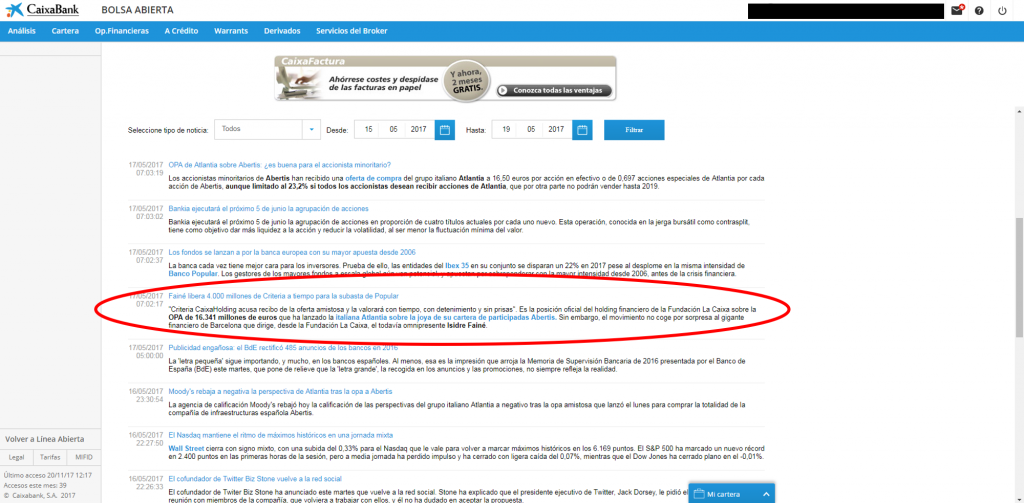

El desbloqueo de esos 4.000 millones fue publicado en el portal «Bolsa Abierta» de CaixaBank, un espacio web donde operan profesionales del mercado de valores y es el centro de operaciones de compra y venta de valores con toda la información a tiempo real además de la valoración de los gestores de fondo de CaixaBank y los analistas especializados. Sin embargo, fue eliminada al día siguiente.

Esta información aparecida en un portal de inversores hizo que muchas personas compraran acciones del banco porque el hecho de que ya se tuviera el dinero preparado para entrar en la subasta indicaba que el Popular tenía solución. Súbitamente se retiró toda la información al respecto, lo que puede considerarse como una clara manipulación gestada por quienes estaban implicados en la operación que debía finalizar con la compra del Popular por el Santander al menor precio posible.

¿Hubo presiones políticas, institucionales, financieras o se negoció con CaixaBank algún tipo de prebenda oficial para que se retirara y dejara el campo libre al Santander? Todo indica que pudo ocurrir así ya que se desbloquearan esos 4.000 millones indicaba que había un claro interés de compra por parte de la entidad catalana, sobre todo porque, ese 16 de mayo el valor en bolsa del Popular era de 3.000 millones. CaixaBank estaba claramente interesada en el Popular y, evidentemente, había que evitar por todos los medios que, en primer lugar, hiciera una oferta formal, lo que hubiera convertido a CaixaBank en el primer banco en España y en el tercer valor del IBEX35 con más de medio billón de euros en activos y, en segundo lugar, que ese interés se hiciera público. El Santander no lo podía permitir.

La opción de que Criteria Caixa se hiciera con el Popular o se convirtiera en su accionista de referencia recapitalizando a la entidad hubiera sido, además, menos traumática que una hipotética adquisición por parte de BBVA, de la propia CaixaBank o, por supuesto, que el Santander y la solución que se tomó.

CaixaBank, Barclays, Deutsche Bank, son algunas de las entidades que estaban dispuesta a aportar, ya fuera a través de operación corporativa, de una inyección de capital o de ampliación de capital, casualmente, la misma cantidad, 4.000 millones. Que bancos tan importantes los citados estuvieran interesados demuestra, en primer lugar, que no existía la inviabilidad que Emilio Saracho defendió en la última reunión del Consejo de Administración y que remitió en la carta presuntamente falsa a la JUR; en segundo lugar, los escenarios negativos de Deloitte sobre los que se tomó la decisión de intervenir al Popular no se correspondían con la realidad del banco; en tercer lugar, el Santander sólo tenía interés en hacerse con el Popular de manera gratuita porque la ampliación de capital fue realizada por el Santander la necesitaba —recordemos el informe de Barenberg publicado en mayo en el que la agencia alemana afirmaba que el banco presidido por Ana Patricia Botín tenía un déficit de capital de 10.000 millones— y el Popular le venía como anillo al dedo para ampliar capital y para obtener un beneficio inmediato que le permitiera arreglar sus cuentas.

Peligra la presidencia de Ana Patricia Botín en el Santander (IV)