La Junta Única de Resolución ha publicado en el día de hoy los documentos utilizados para la resolución del Banco Popular en su versión «no confidencial» que, realmente, es una versión más censurada que los documentos clasificados del asesinato de John Fitzgerald Kennedy. Han sido cinco documentos: tres de la JUR y dos de la auditora Deloitte.

Si bien la auditora, en la parte final de sus dos documentos, se explaya para expresar el poco tiempo para poder elaborar la información y poder procesarla para realizar una evaluación justa, prudente y realista de los activos y pasivos de Hippocrates (Banco Popular), en el documento que remite la JUR sobre la decisión sobre la Resolución invoca al informe de Deloitte como «este informe busca proporcionar una evaluación justa, prudente y realista de los activos y pasivos de Hippocrates». El que lo realiza no está satisfecho por la forma en que ha tenido que realizar el trabajo y, por ende, de los resultados que presenta en dicho informe, y el que lo recibe está satisfecho por la valoración realizada, e, insistimos, «este informe busca proporcionar una evaluación justa, prudente y realista de los activos y pasivos de Hippocrates».

Después de esta visión sobre el informe de Deloitte y los comentarios de las partes, nos centraremos en lo relevante de la documentación aportada.

El documento de Decisión sobre la Resolución empieza con una diferenciación entre el procedimiento concursal del ordenamiento jurídico español y todo lo que ella conlleva, pasando en el punto 19 a confirmar que el Plan de Resolución para el Banco Popular se adopta el 5-12-2016. Un plan de resolución que el mismo Tribunal de Cuentas Europeo en diciembre del 2017, basándose en el trabajo de la JUR en el año 2016, calificó como no realista y con bastantes fallo en la elaboración de dichos planes en casi todas las instituciones bancarias dependientes del MUR. Entidades que desde noviembre del 2014 están bajo la supervisión del BCE.

En el mismo documento, en el punto 23 y 36, y siguiendo con la narración temporal de la resolución del Banco Popular, indica cómo se inicia el procedimiento con el documento adjuntado por el mismo banco el día 6 de junio solicitando “failing or likely to fail” (la inviabilidad o cerca de ella”), documento que, tal y como ha informado Diario16, lleva la firma estampada de Emilio Saracho, no siendo la misma firma la que figura en lista de asistentes al Consejo de Administración de ese día, una firma que fue signada por Joaquín Hervada, el secretario del Consejo.

En los puntos siguientes el documento aporta todo lo que transcurre en los meses anteriores para que se dieran retiradas masivas de depósitos: rebajas de rating, noticias en medios de comunicación, pero obviando las declaraciones realizadas por Elke König a los medios de comunicación, especialmente las del 31 de mayo a Reuters.

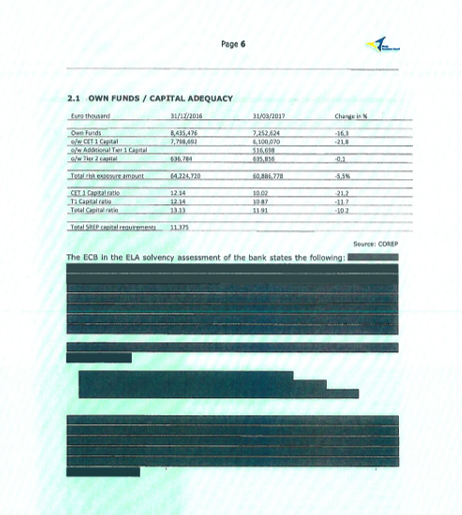

En el punto 24, el documento de decisión de la resolución apunta que en febrero del 2017 el Popular tenía una necesidad de nuevas provisiones por 5.700 millones. Los datos que tenemos y son los expresados por el mismo Consejo de Administración, apuntan a unas necesidades, según los propios inspectores del BCE, de 2.500 millones y, según las agencias de calificación, en 3.000 millones para poder alcanzar el grado de inversión. Todo apunta a que la JUR ha sumado las dos versiones y ha dado la totalidad de las necesidades apuntadas por cada uno de los organismos. Si fuera esa cantidad, podría haber dicho los motivos para dichas provisiones.

El punto 25, son las mismas afirmaciones que hemos oído en estos meses y reiteradas en diferentes ocasiones por el ministro Luis De Guindos: rebajas de rating, noticias en medios y todo ello provoco las salidas de depósitos.

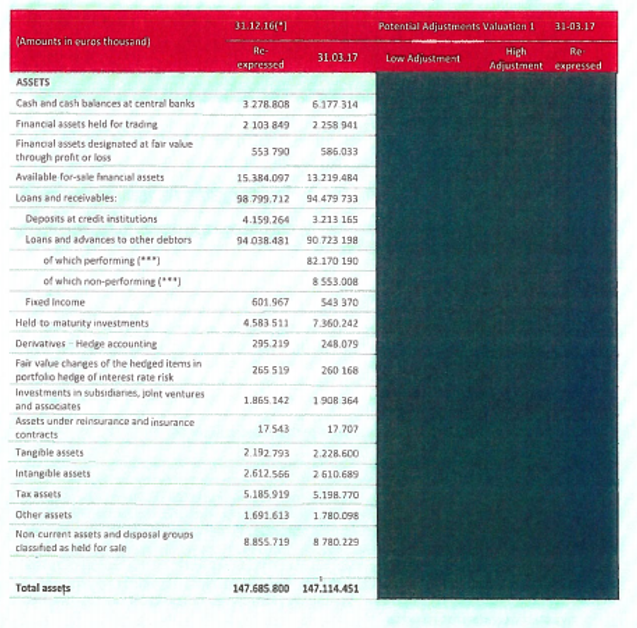

Informe de valoración que presenta la JUR, basándose en los datos presentados en el informe Deloitte.

El hecho de que pongan visibles los datos del informe de 2016 y del primer trimestre del 2017, son datos conocidos que no afectan a la decisión sobre la resolución. Sin embargo, los datos que sí son relevantes, porque afectan a los motivos de la resolución, esos no se presentan. La JUR y todos los que están implicados en esta operación que ha arruinado a más de 305.000 familias tienen la obligación de decir los motivos por los cuales aplicaron el Reglamento 806/2014 y la ley 11/2015, dado que ellos son los primeros que se vanaglorian por el resultado de la resolución. Por tanto, están en la obligación de exponer todas aquellas informaciones y documentos por los cuales se vanaglorian. Mientras continúen escondiéndolos, tanto los afectados como el mundo financiero, entre ellos los principales accionistas del Santander, seguirán pensando que «el que algo esconde es porque algo teme». Por tanto, ni la JUR ni los implicados en la operación deben parapetarse ni escudarse en sofismas que solo se los creen ellos porque no hay mejor camino para ganar la credibilidad que ser transparente y no omitir aquello que todos sabemos que es delicado para mantener los argumentos que defienden la operación.

Informe Deloitte.

Los datos más sustanciales para que los afectados puedan realizar su defensa jurídica ante los tribunales se omiten y de los pocos datos que se pueden extraer resaltamos los siguientes:

Los activos inmobiliarios Deloitte los valora entre 10.897 millones y 12.692 millones, una valoración que, posteriormente, a la hora de sacar el valor de mercado los rebaja entre un 42% y un 47 %, reduciendo la cartera inmobiliaria a 3.100 millones. Estos activos inmobiliarios ya los depreció o rebajó contablemente el Banco Popular en el año 2016 en un 40,66 %, reduciendo su valoración de 29.216 millones a 17.337 millones, rebaja que posibilitó que se llegara a un acuerdo en el precio de dichos activos entre el Banco Santander y BlackStone por 10.000 millones.

Así y todo, la valoración de dichos activos inmobiliarios se deben realizar en un contexto y mercado inmobiliario ubicado en un lugar determinado, por tanto, en estos últimos cuatro años el mercado inmobiliario español ha incrementado los precios, y continua incrementándolos, en un 12%.

Si eso se ha hecho con los activos inmobiliarios que disponía el Banco Popular, se supone que los criterios de valoración de las restantes partidas se siguen bajo ese mismo criterio, y eso solo tiene un nombre que es expolio y saqueo. La valoración justa, prudente y realista no se ajusta en nada a los principios y objetivos básicos de las normas contables que ustedes han realizado en dicha evaluación.

Carta de la JUR.

Va extrayendo la información remitida por Deloitte, y cabe destacar los siguientes puntos:

Impuestos diferidos: Reconocimiento de 5.119 millones en marzo del 2.017, siendo de 145 millones del primer trimestre. De ellos, imputan 2.037 millones a los últimos cinco años, y 3.017 posteriores a los últimos cinco años, sin derecho a cobro, contabilizados durante los últimos 18 años y ahora no reconocidos por Hacienda. Por tanto, y siguiendo el criterio de rebaja las partidas, la estimación de créditos diferidos a cobro son de 2.700 millones.

Costes judiciales: Han eliminado todo el cuadro numérico, pero en el lateral, al menos, se puede leer que la estimación total es de 735 millones, cantidad que casi ya ha abonado el Banco Santander con los bonos de fidelización y que por la normativa IFRS9 ya ha provisionado otros 1.200 millones más.

Empresas mixtas: hacen toda la relación de empresas conjuntas y asociadas con las que estaba el Banco Popular, cabe destacar entre todas, la más rentable: Wizink. Está valorada en 785 millones de euros la participación del 49 % que disponía junto a su socio Värde Partners. Sin embargo, en el mercado hay una valoración mucho mayor y realista que está cifrada en aproximadamente 2.000 millones.

Activos intangibles: Si la valoración que realizan de -2.200 millones creen que se ajusta a la realidad, es de suponer que esa es la realidad que les interesa plantear, pero no la realidad en sí.

La Asociación de Inspectores del Banco de España calificó de «grosería técnica» la valoración que se presentó en su momento en los medios de comunicación, estableciendo inicialmente dos escenarios negativos, sacando posteriormente una tercera valoración positiva.

Después de leer toda la información enviada por la JUR, los pocos datos que exponen, en especial sobre la valoración y los criterios para realizar dicha valoración, son una tomadura de pelo por los siguientes motivos:

- La JUR con dichos documentos está validando un informe que, por los planteamientos realizados, así como por los criterios de valoración que realiza, es más un criterio de liquidación que uno de valoración.

- La JUR continua confirmando que la resolución fue un éxito pero no aporta documentación para corroborar dicho éxito no la aporta.

- Si se inició todo el procedimiento con un documento enviado por el Consejo del Banco Popular, con una firma presuntamente falsificada, la JUR presenta un informe no de valoración, como le exige el Reglamento 806/2014, sino un informe de liquidación del Banco Popular.

- Los criterios de valoración expuestos por Deloitte como su utilización en el informe realizado, no exponen una evaluación justa, prudente y realista de los activos y pasivos del Banco Popular.