WiZink, antiguo Popular e.com, fue transformado en un banco especializado en tarjetas en el año 2.014, con la compra del negocio de Citibank España. En esa operación se fusionaron los activos de Citi y el negocio de tarjetas del Popular con una inversión de 400 millones. A finales de ese año se vendió el 51% a Värde, un fondo que entre sus especialidades está en invertir en el negocio de financiación al consumo. Esta venta produjo una plusvalía al Popular de más de 400 millones. WiZink tuvo muy buenos resultados y en 2.016 se compró el negocio de tarjetas de Barclays (Barclaycard) en España y Portugal, lo que supuso una cuota de mercado del 30%. El Plan de Negocio contemplaba unos beneficios netos de 180 millones en 2.019, fecha en que el Popular tenía la opción de recomprar el 51% a Värde.

Sin embargo, a pesar de que el negocio de las tarjetas era un buen negocio desde el punto de vista financiero, en 2.016 se toma la decisión de venderlo porque, mientras las valoraciones eran extraordinariamente altas, se pensó que no había capacidad de mejora y que el impacto en los beneficios netos del Popular era demasiado modesto en términos relativos, y, mientras, los costes de financiación y la morosidad estaban en mínimos, las amenazas de regulación de precios e imposición de requerimientos regulatorios de capital eran crecientes. Por tanto, había amenazas de costes, morosidad y capital que iban a rebajar la valoración, mientras que además, el negocio creado en 2.014 era fácilmente replicable otra vez si el Popular hubiera visto una nueva oportunidad de hacerlo. Había dos valoraciones de WiZink, una de UBS que oscilaba entre los 2.300 y 2.600 millones y otra de Barclays que iba desde los 2.600 a los 3.000 millones de euros por el 100% de la compañía.

Siendo Ángel Ron aún presidente se iniciaron los contactos con Värde para ver si los norteamericanos tenían interés en hacerse con el 49% del Popular en WiZink. La primera oferta fue rechazada por ser muy baja (800 millones) tras las valoraciones de UBS y Barclays.

A pesar de que aún no se habían presentado las cuentas de 2.016, se tenía conocimiento de que los datos de capital iban a cumplir la normativa pero se tenía constancia de que era muy importante mostrar a los inversores una capacidad fuerte para generar orgánicamente tanto beneficios como capital sin necesidad de recurrir a una ampliación de capital. Había varios activos no estratégicos que podían venderse generando plusvalías e incrementando orgánicamente el capital hasta llevarlo a niveles de los mejores bancos europeos: TotalBank y WiZink. Por ello, tanto Ron como Miguel Ángel Moral llevaron al Consejo celebrado el día 17 de enero la propuesta de venta de estos activos no estratégicos y su impacto en el capital del banco, ya que con TotalBank se hubiera conseguido una plusvalía de 200 millones y un impacto positivo en el capital de 400. Saracho, que entonces ya era presidente in pectore, impidió que se ejecutase esta venta, tal y como ya publicó Diario16 y se negó a hacer cualquiera de las operaciones incluidas en el Plan de Negocio a pesar de que reconocía en privado a sus más íntimos colaboradores que eran buenas operaciones pero que él decidiría cuándo llevarlas a cabo en el momento en que él viera que eran convenientes.

En ese mismo Consejo del 17 de enero se trató el tema de WiZink y se estimaba que Värde aumentaría su oferta inicial hasta un punto que pudiera haber generado un impacto positivo de 845 millones en el capital y una plusvalía de 170 millones, tomando como referencia las estimaciones más hiperconservadoras.

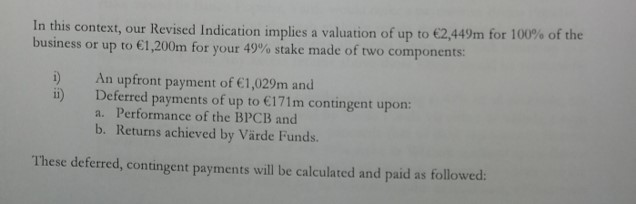

Sin embargo, Saracho no hizo nada. En el documento remitido por Värde a Saracho el día 4 de junio, se ofrecen 1.200 millones por el 49% de WiZink, lo que suponía una valoración cercana a los 2.500 millones por el 100%. Haciendo un traslado a beneficios y capital, hubiera supuesto 1.115 millones de mejora de capital y una plusvalía de 500 millones que habría que sumar a los 200 de TotalBank si se hubiera cerrado la operación antes de la intervención.

La venta de estos dos activos que apenas representaban el 5% de los activos del Banco hubieran supuesto generar 1.550 millones de capital, sin acudir a una ampliación y elevando la ratio fully loaded a cumplir en 2.019 hasta el 11,50%, sin contar con la generación ordinaria de beneficios del Popular. Esa ratio se comparaba con la exigencia del BCE del 9.25% para 2.019. Por otro lado, las dos operaciones hubieran aportado plusvalías de 700 millones.

La oferta de Värde por WiZink es otro ejemplo más de cómo se ocultaron ofertas muy importantes y, a medida que Diario16 accede a más documentación, la lista ya se va haciendo interminable. Esto es gravísimo. Si Saracho intentaba hacer una ampliación para hacer nuevas provisiones sobre inmuebles estaba ocultando que el Popular tenía plusvalías latentes de 700 millones en dos activos no estratégicos y una mejora automática en el capital de 1.550 millones que estaría regalando a los beneficiarios de esa hipotética ampliación. Además, el listado de ofertas recibidas muestra cómo la operación sólo tenía un objetivo: rescatar al Santander. Pero esta actitud es muy grave puesto que hubo oportunidades de evitar el colapso del Popular por liquidez y no se comunicó al mercado la existencia de unas ofertas firmes que podían haberse cerrado de inmediato.

El Santander pierde 25.000 millones en depósitos en un mes y no se le interviene