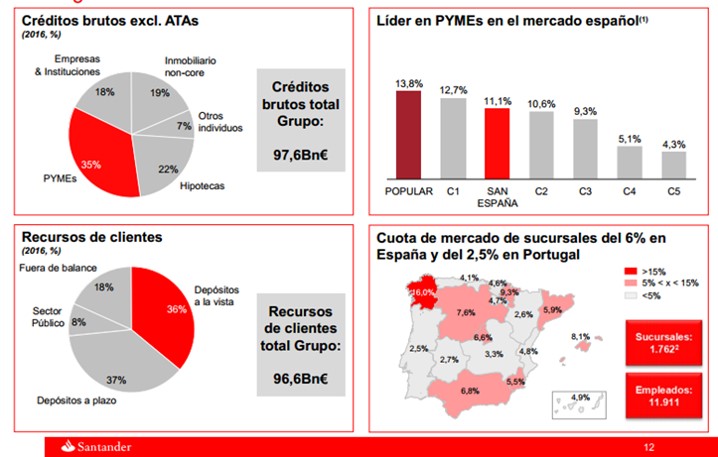

Según el Banco de Santander, comprar el Banco Popular era una «oportunidad única de consolidación doméstica en España y Portugal». En primer lugar, se hace una exposición de lo que supone el Banco Popular en los dos mercados de la Península Ibérica, unos datos que dejan a las claras lo que acababan de comprar por un euro:

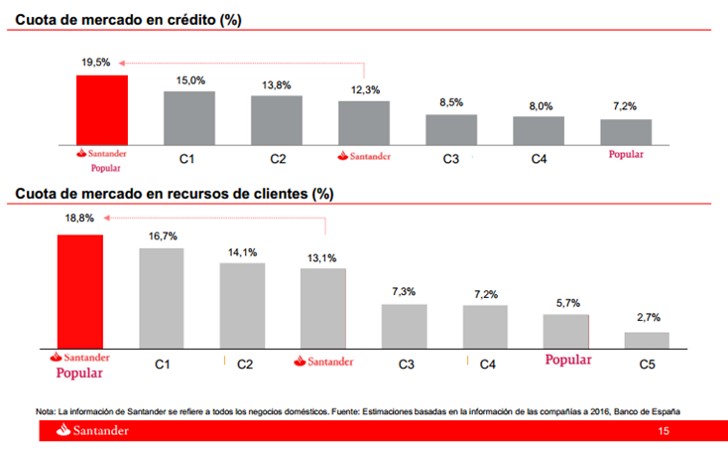

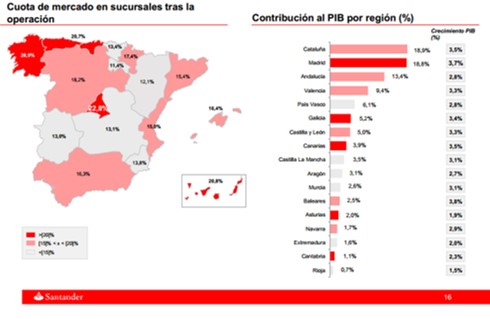

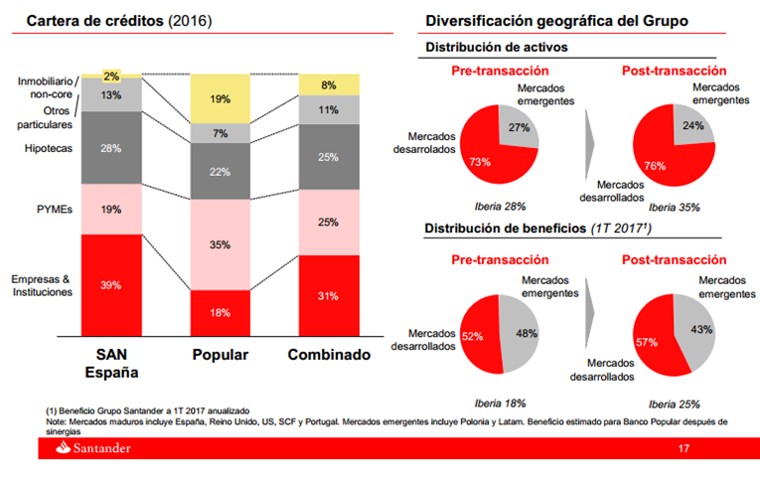

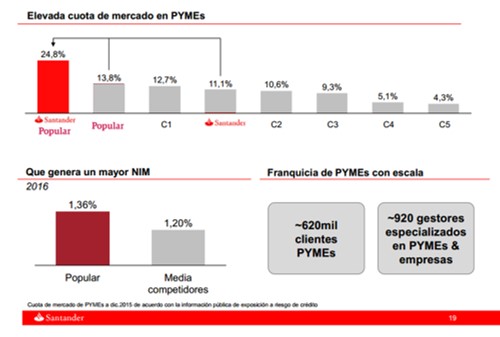

En segundo lugar, el Santander pondera el hecho de que con la compra por un euro del Popular lograrán un sólido encaje estratégico y de negocio en un momento atractivo del ciclo económico. Por un lado, la adquisición se consigue en un mercado principal para el Santander (España y Portugal) porque se crea una entidad líder en nuestro país con una cuota del 20% en el mercado de crédito, se adquiere una red de sucursales con presencia a nivel nacional con un mayor peso en las regiones más ricas, se diversifica la cartera crediticia de Santander España manteniendo la diversificación geográfica del Grupo y, por último, se refuerza a la franquicia del Santander en Portugal. Por otro lado, la adquisición del Popular provoca un hecho relevante para el banco presidido por Ana Patricia Botín: el liderazgo en el mercado Pyme con un 25% de cuota y que le generará un negocio estable y una rentabilidad asegurada desde el primer momento.

En otro orden de cosas, el Santander reduce el coste de financiación mayorista y desarrollará una relación más profunda con sus clientes por el alto nivel de fidelización de los clientes del Popular.

Por otro lado, la adquisición del Popular por un euro por parte del Santander le generará a éste unas sinergias de costes relevantes por valor de 500 millones de euros. Esta cantidad la justifica el Santander por una mayor eficiencia que vendrá de las prácticas y capacidades que aportará la entidad cántabra al Popular, en concreto, en referencia a una optimización de la red de oficinas por la combinación de ambas redes, lo que supondrá despidos y cierre de sucursales, tal y como ya adelantó Diario16, la unificación de las plataformas de banca online y de la tecnológica, beneficiarse de las unidades globales del Grupo Santander lo que redundará en una reducción de costes o en una mayor eficiencia, etc. Sin embargo, no todo lo aporta el Santander puesto que, según los cálculos de la propia entidad presidida por Ana Patricia Botín, el Popular aportará a esa mejora de las sinergias de costes un 33%, algo que, evidentemente, no se hubiera podido hacer sin la adquisición por un euro. En total, el Santander calcula que la compra del Popular le supondrá una optimización de costes de 1.300 millones de euros.

El Santander califica la operación de compra del Popular por un euro como financieramente atractiva porque mejorará sus KPI tanto en España como en Portugal. Nunca un euro dio tan buenos resultados. El cálculo inicial que se hizo del beneficio neto de cara al año 2.020 estaba en 950 millones de euros en un escenario en el que no haya subidas de tipos de interés, con una sinergia de costes de 500 millones, con las provisiones de créditos dudosos y con un impacto negativo del 9% en ingresos. Sin embargo, ese objetivo ya ha sido superado puesto que el beneficio del Santander a día de hoy ya supera los 5.000 millones de euros, tal y como hemos publicado en Diario16.

Como se puede comprobar, todo son beneficios logrados por un euro mientras 300.000 familias fueron arruinadas para sacar estos resultados que, evidentemente, le arreglan la cuenta de resultados al Santander y con la que podrá afrontar sin problemas las provisiones a las que está obligado a hacer frente en el Reino Unido.

En la próxima entrega analizaremos las conclusiones de lo que le está suponiendo al Santander la compra por un euro del Popular y, sobre todo, la importancia del documento para entender que toda la operación estaba diseñada desde hacía tiempo.