Una de las razones por las que se mide la buena salud de una entidad financiera o su músculo a la hora de hacer frente a las crisis es su capacidad para generar negocio. El Popular, tras las primeras medidas implementadas del plan de negocio aprobado en el mes de mayo de 2016, era un banco con capacidad para haber continuado su actividad sin tener que llegar a la resolución.

Esto se demostró en los test de estrés del año 2016, en los que se encontraba al mismo nivel de resistencia que Bankia o que Banco Sabadell. Por esta razón, por la capacidad de la entidad y por las perspectivas de futuro, los datos del primer trimestre de 2017 el Popular estaba generando negocio.

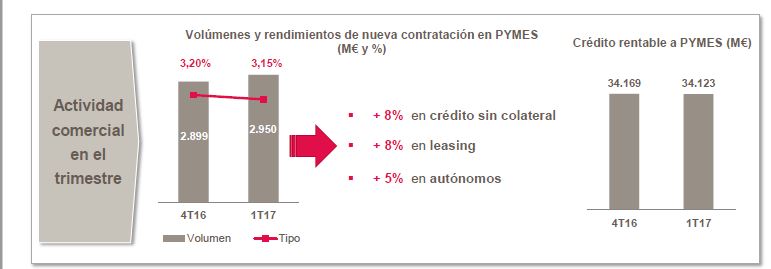

Uno de los datos que lo demuestran es el crecimiento de las métricas en el sector Pymes, un ámbito en el que el Popular ya era líder absoluto frente a sus competidores. En concreto, la sexta entidad financiera de España tenía una cuota de mercado del 17,7% con una estructura de personal especializado de más de 2.400 personas.

Según se puede comprobar en datos internos del Banco Popular, en el primer trimestre hubo un importante incremento en la generación de negocio, con un volumen económico de 2.950 millones de euros. Por otro lado, se incrementó en un 8% la actividad en créditos sin colateral y en operaciones de leasing y un 5% en el sector de autónomos. Además, se mantuvo el volumen de créditos rentables a Pymes en el entorno de los 34.000 millones de euros respecto al cuarto trimestre de 2016. ¿Una entidad que sería resuelta apenas dos meses después generaría estos volúmenes de negocio? Evidentemente, no.

Según se puede comprobar en datos internos del Banco Popular, en el primer trimestre hubo un importante incremento en la generación de negocio, con un volumen económico de 2.950 millones de euros. Por otro lado, se incrementó en un 8% la actividad en créditos sin colateral y en operaciones de leasing y un 5% en el sector de autónomos. Además, se mantuvo el volumen de créditos rentables a Pymes en el entorno de los 34.000 millones de euros respecto al cuarto trimestre de 2016. ¿Una entidad que sería resuelta apenas dos meses después generaría estos volúmenes de negocio? Evidentemente, no.

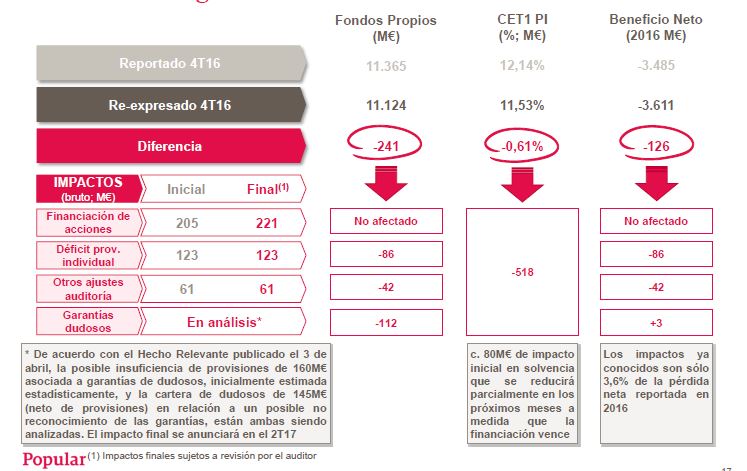

Hay que tener en cuenta que estos datos corresponden al 31 de marzo de 2017. Tres días después, Emilio Saracho notificó a través de un Hecho Relevante a la CNMV una reexpresión de cuentas que, tal y como vimos en artículos anteriores, tuvo un impacto mínimo en la entidad pero que fue magnificado por el mercado y generó el pánico entre los clientes.

Diez días después de que se cerraran los datos arriba indicados, Saracho pronunció su discurso en la Junta General de Accionistas que provocó otra importante bajada de la acción y una fuerte salida de depósitos.

Diez días después de que se cerraran los datos arriba indicados, Saracho pronunció su discurso en la Junta General de Accionistas que provocó otra importante bajada de la acción y una fuerte salida de depósitos.

Los peritos del Banco de España han calificado estos dos momentos como el inicio de la crisis de liquidez que, finalmente, fue la causa única por la que se resolvió a la sexta entidad financiera, un banco sistémico, se vendió por un euro al Banco Santander y se arruinó a más de 305.000 familias.

En dos meses se resolvió un banco solvente que en el primer trimestre estaba generando datos positivos y, de haberse implementado la totalidad del plan de negocio, habría estado totalmente saneado al quitarse del balance las provisiones generadas por la cartera inmobiliaria. Como afirmaron los peritos del Banco de España, el abandono del proyecto Sunrise fue inexplicable. Sin embargo, se abandonó porque los supervisores se lo permitieron hacer a Saracho.