En un documento interno al que ha tenido acceso Diario16, el Banco Popular hace una comparativa de los datos de rentabilidad de su negocio principal respecto al de los que ofrecían sus competidores.

Son importantes estas cifras, puesto que se dan en el año 2016, momento en el que se estaban diseñando diferentes estrategias para ajustar el balance creando diferentes divisiones externas que absorbieran, por ejemplo, las pérdidas que se estaban produciendo por culpa de los activos inmobiliarios heredados de la época de la burbuja.

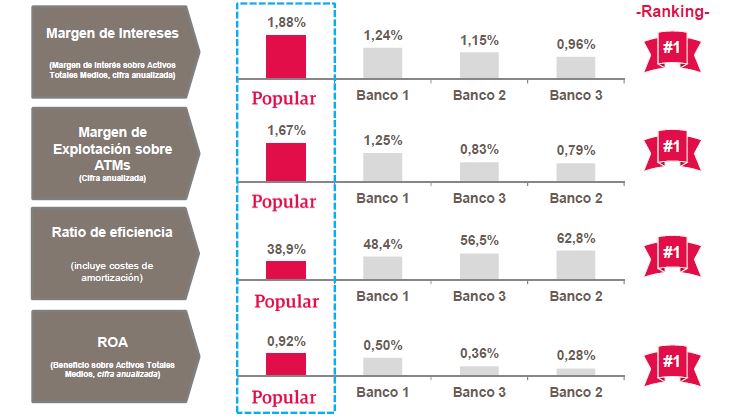

Según este documento, la rentabilidad del negocio principal del Banco Popular estaba por encima del resto de entidades en lo referido a los márgenes de intereses. En concreto, el sexto banco español tenía una rentabilidad del 1,88%, 0,6% por delante de su inmediato perseguidor. En referencia a los márgenes de explotación sobre ATM (cajeros automáticos), el Popular estaba por encima de su competencia en más de un 0,4% con un total anualizado de 1,67%. Respecto a las ratios de eficiencia del negocio principal, incluyendo los costes de amortización, el Popular aventajaba en casi 10 puntos a la siguiente entidad con un 38,9%. Finalmente, el retorno de activos (ROA) también era muy superior, puesto que casi duplicaba al banco que le seguía. En concreto, el Popular tenía un retorno del 0,92%.

Estos datos muestran cómo el banco estaba generando negocio rentable incluso antes de la implementación del plan de negocio en el que estaban incluidas estrategias tan importantes como el Proyecto Sunrise. La realidad del Popular era que estaba lastrado por el negocio inmobiliario, unos activos que hubiesen generado rentabilidad inmediata si la sexta entidad financiera no hubiese sido resuelta. Esta afirmación no es ninguna suposición, sino que los propios movimientos del Santander, una vez que se hizo con el Popular por un euro, demuestran que así era.