El día 6 de junio, cuando ya se habían producido las salidas masivas de depósitos de las instituciones públicas, Emilio Saracho envió una carta a Danielle Nouy, la entonces presidenta del Consejo de Supervisión del Banco Central Europeo y responsable de la implementación del Mecanismo Único de Supervisión, en la que declaraba que el Banco Popular era inviable.

Sin embargo, la realidad de los datos que se han ido conociendo demuestran que sí existieron salidas para recuperar al banco sin tener que llegar a la resolución de la entidad y su posterior venta al Santander por un euro.

Los análisis de los datos del Popular realizados por el Banco de España demuestran que las palabras del ex subgobernador Javier Alonso, en las que insinuó que Saracho no presentó todas las garantías de las que disponía, eran ciertas. Esas sospechas también fueron ratificadas por un documento interno del supervisor realizado una semana después de la resolución en el que se indicaba que el Banco Popular pudo haber accedido a una liquidez de emergencia superior a los 3.900 millones que se le concedieron si se hubiesen reparado una serie de aspectos formales en las garantías presentadas. Además, ese documento indicaba también que la sexta entidad financiera de España disponía de liquidez suficiente para poder funcionar el día 7 de junio.

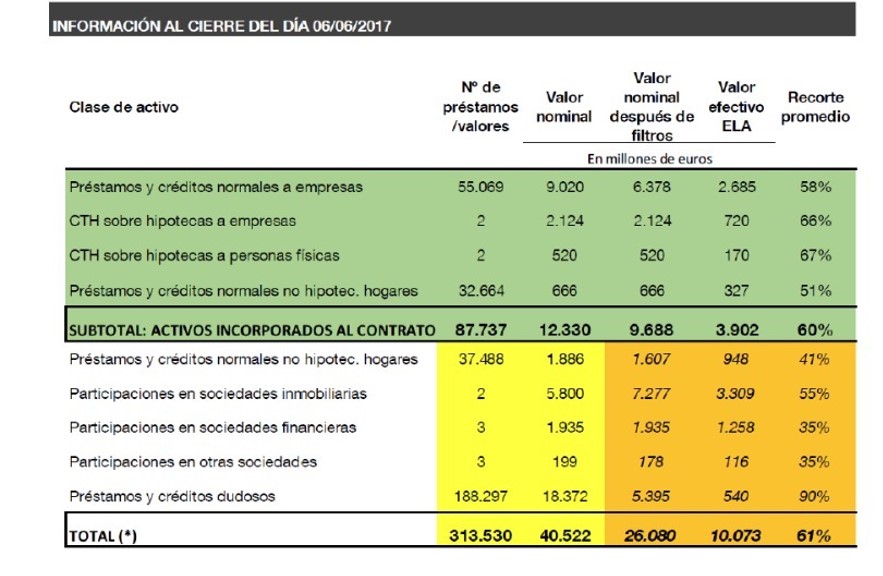

Sin embargo, otro documento del Banco de España muestra cómo el Popular sí que disponía de garantías suficientes para acceder a una línea de liquidez de urgencia de más de 10.000 millones de euros.

En concreto, la sexta entidad financiera de España disponía de 40.522 millones de garantías, de las cuales, el Banco de España, tras la aplicación de los filtros correspondientes, dejaba en 26.080 millones. Por tanto, según el supervisor, el Popular habría podido acceder a una ELA de 10.073 millones, una cantidad que le hubiese dado el tiempo suficiente para poder iniciar un proceso de ampliación de capital en base a las ofertas recibidas de Barclays y de Deutsche Bank en las que se garantizaban 2.000 millones cada una y dejaban otros 2.000 al mercado. Esa línea de liquidez hubiese permitido, además, haber vendido los activos no estratégicos como WiZink o TotalBank.

Por tanto, la declaración de inviabilidad se hizo sin tener en cuenta los activos presentados como garantía ante el Banco de España para solicitar una ELA superior. Saracho no hizo eso, sino que siguió las instrucciones recibidas de Uría y Menéndez y se ciñó al calendario programado el día 3 de junio en la reunión que mantuvo junto al FROB y la JUR.

Por tanto, la declaración de inviabilidad se hizo sin tener en cuenta los activos presentados como garantía ante el Banco de España para solicitar una ELA superior. Saracho no hizo eso, sino que siguió las instrucciones recibidas de Uría y Menéndez y se ciñó al calendario programado el día 3 de junio en la reunión que mantuvo junto al FROB y la JUR.