El día 6 de junio ocurrieron muchas cosas respecto al Banco Popular, algunas de las cuales podrían declarar la nulidad de toda la operación, además de implicar judicialmente a los principales inductores y beneficiarios de la misma.

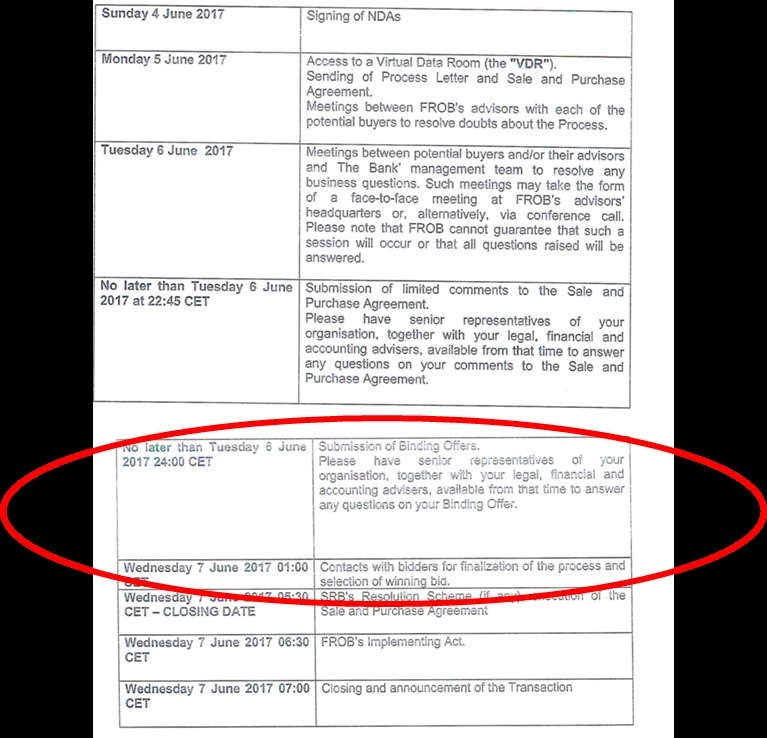

Según el documento del FROB referente al Proyecto Hipócrates, las ofertas de la subasta del Banco Popular tras ser intervenido tendrían que haber sido presentadas antes de las 0.00 horas. El cronograma del Frob es claro en este sentido:

Según las comunicaciones del FROB, la apertura del sobre del Santander se produjo a las 3.27 de la madrugada del día 7 de junio, es decir, 2 horas y media después de la hora en la que el propio FROB indicaba que debía comunicarse el ganador de la subasta, es decir, que el Frob tenía una hora para analizar y seleccionar al ganador antes de la 1.00 de la madrugada.

Todo este retraso tuvo como causa principal el echo de que era inviable cerrar la operación sin el permiso del supervisor de los Estados Unidos porque incluía el Totalbank de Florida. Hay que tener en cuenta que Santander en USA suspendió los test de estrés de la FED cuatro veces consecutivas hasta lograr superarlos en 2017. Esto provocaba que para que el Santander pudiera comprar Totalbank necesitaba el visado del supervisor.

Este retraso de dos horas y media provoca que el Banco Popular fuera vendido fuera del plazo estipulado por el FROB y por la JUR, lo cual significa que la adjudicación podría ser nula, causa de nulidad que se sumaría a la de las firmas falsas.

El bufete Uría y Menéndez impuso sus criterios para desplazar la responsabilidad a la JUR y el FROB

El documento contractual de la venta del Popular al Santander por un euro provocó que el proceso se retrasara aún más. Hubo que levantar hasta tres actas porque quienes estaban en el proceso desconocían el modelo de registro una operación de este tipo al ser el primero que se realizaba a través de la aplicación del Mecanismo Único de Resolución.

El Santander presionó para que se hiciera del modo más conveniente para la entidad cántabra y finalmente se impuso un documento preparado por el bufete del Santander: Uría y Menéndez.

La primera acta era un contrato de compraventa al uso, algo que el Santander no podía permitir porque había que blindar la operación. Por eso impusieron el documento preparado por Uría y en el que se recogía de forma específica que la venta era consecuencia de un proceso de resolución para, de este modo, evitar responsabilidades judiciales posteriores y que esas responsabilidades fueran para la JUR y el FROB.

Ese documento sólo se firmó una vez que el Popular había sido intervenido, es decir, cuando la JUR y el FROB ya habían ejecutado la reducción a cero del valor de las acciones y los bonos. Esta fue la forma por la que se justificó el euro que se pagó en metálico.

La exclusión implícita del BBVA

Por otro lado, en las comunicaciones que remitió el asesor externo del FROB, Arcano y Jefferies, a las dos entidades que decidieron participar en la subasta para adquirir Banco Popular (BBVA y Santander), se afirmaba en uno de los puntos lo siguiente:

En el momento en que el FROB, a través de Arcano y Jefferies, envía esta comunicación están dispuestos a entrar en la subasta el Santander y el BBVA.

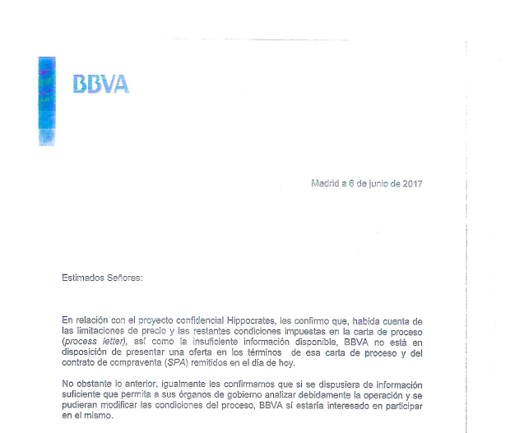

Sin embargo, durante el proceso de estudio de la Virtual Data Room el FROB emite una carta en donde en el punto 2, se matiza que las condiciones del punto 6 anterior son solamente para el Santander, como confirmando que es el único que está interesado. Implícitamente el FROB le está diciendo al BBVA que se retire.

Eso es lo que realiza a posteriori el BBVA, cuando dice que está interesado, pero no ha tenido tiempo para estudiar las condiciones, algo que es la excusa para dejar el camino libre a la retirada de BBVA, puesto que en la carta el FROB, a través de Arcano y Jefferies, ya indican que el único interesado es el Santander aún sin saber si BBVA va a presentar alguna oferta.