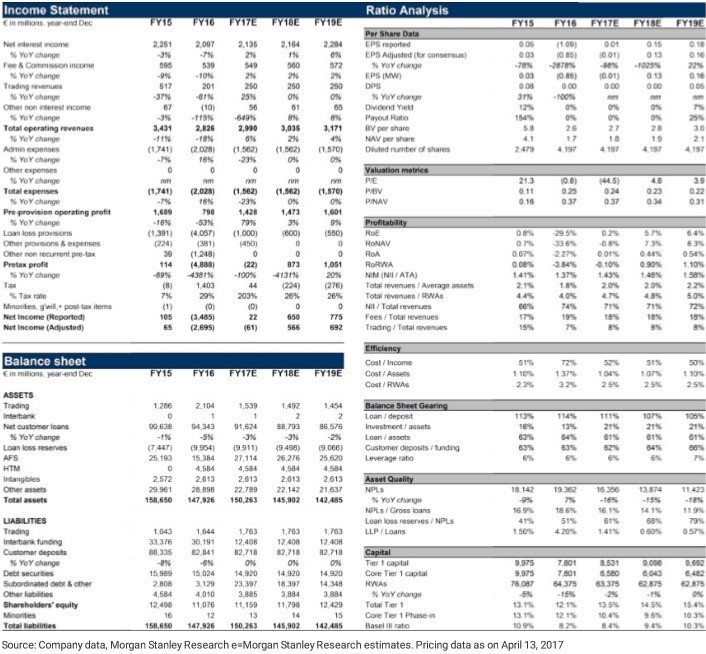

El banco de inversión estadounidense Morgan Stanley tenía unas previsiones en abril de 2.017 respecto al Banco Popular que nada tenían que ver con las que presentó Emilio Saracho en la Junta General de accionistas celebrada el mismo mes y que provocaron el pánico en el mercado y en los depositantes. Son estas:

Como se puede comprobar se trata de previsiones para los años 2.018 y 2.019 y muestran una salud de la entidad que nada tendría que ver con la que presentaría un banco en quiebra o cercano a la quiebra, como han pretendido hacer ver quienes estuvieron implicados en la operación, desde administraciones dependientes del Ministerio de Economía de Luis de Guindos, pasando por los organismos europeos, hasta entidades privadas o el propio Santander que se hizo con un banco de 11.000 millones por un euro.

Estos datos demostrarían que los problemas que tuvo el Popular en el primer semestre de 2.017 fueron provocados e inducidos aprovechando las pequeñas deficiencias que tenía la entidad en el cumplimiento de algunas medidas regulatorias y, de este modo, hundirlo.

Un banco que pudiera estar en situación de quiebra no podría haber realizado las provisiones del Popular porque la entidad, ante la sentencia del TGUE sobre cláusulas suelo provisionó todo lo que tendría que reintegrar a sus clientes por las cantidades cobradas ilegalmente, ya fuera devolviéndolas en metálico, ya fuera amortizando anticipadamente el capital pendiente de cobro. Esto que hizo el Banco Popular respecto a las cláusulas suelo no lo ha hecho ninguna entidad española que sólo devuelven el dinero cuando hay sentencia judicial.

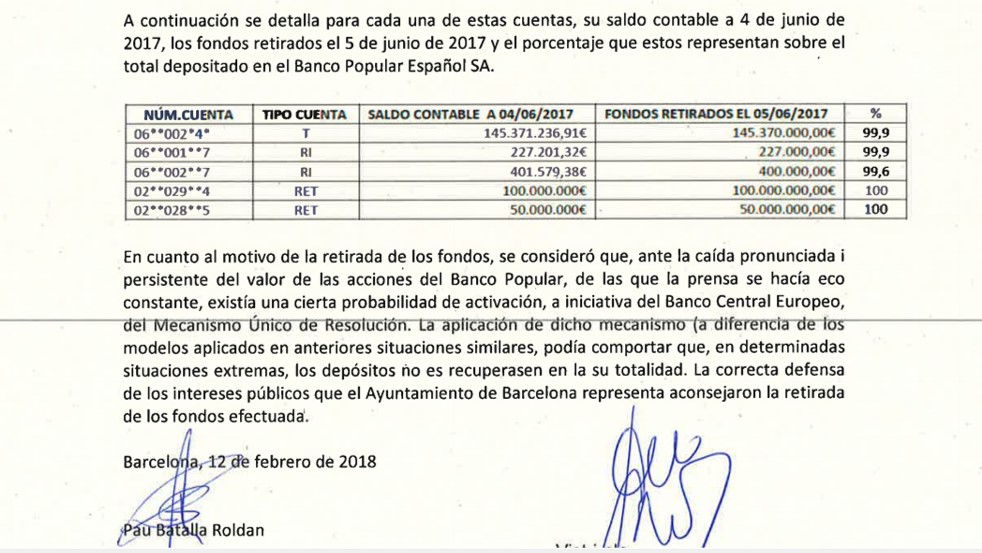

Como se puede comprobar en los datos de Morgan Stanley no existía ningún problema de solvencia, lo que refuerza el argumento por el cual se demuestra que el Popular fue resuelto por una crisis de liquidez provocada por los movimientos y declaraciones de Saracho, además de por la inestimable colaboración de las entidades privadas que sacaron sus depósitos en los días previos a la resolución, tal y como demuestran las órdenes de transferencia publicadas en estas páginas, una vez que las instituciones financieras europeas, junto al FROB, determinaran el día 3 de junio que el Popular iba a ser resuelto.

Esa crisis de liquidez, además de por las maniobras de Emilio Saracho, se produjo por la falta de mediación del Banco Central Europeo y del Banco de España que tenían monitorizado al Popular desde marzo de 2.017.

Por tanto, apenas dos meses antes de la resolución los analistas internacionales tampoco estimaban que el Banco Popular tuviera que ser intervenido. Todo fue consecuencia de una operación diseñada durante años en la que Emilio Saracho era la pieza clave para llevar a la entidad a una situación que a cualquier otro banco sistémico no se le hubiera permitido alcanzar…, salvo que hubiera otro que lo necesitara para salvarse.