Cuando en Diario16 afirmamos que la situación real del Banco de Santander es mucho más precaria que lo que se quiere dar a entender o de lo que intentan mostrar en sus cuentas anuales no nos equivocamos ni estamos locos. Ni siquiera con la adquisición de Banco Popular por un euro el Santander está logrando frenar la hemorragia de depósitos y, por tanto, de liquidez que tanto le está afectando y que fue una de las razones por las que la entidad presidida por Ana Patricia Botín necesitaba urgentemente hacerse con la sexta entidad financiera del país y líder en el sector de Pymes para poder hacerse con los depósitos, con la cartera de negocio, con sus oficinas, con su patrimonio, y, sobre todo, con todos los activos que estaban valorados en más de 60.000 millones de euros.

El pasado día 7 de marzo la Asociación Española de Banca (AEB) hacía públicos los estados individuales de las diferentes entidades y nos encontramos con un dato verdaderamente aterrador: el Santander perdió 25.540 millones de euros de liquidez en el mes de noviembre, cantidad a la que habría que sumar los 1.303 millones que había perdido en octubre. En total, 26.843 millones de euros. Al Popular lo intervinieron por tener una crisis de liquidez al perder 14.000 millones en dos días tras las grandes retiradas de depósitos de las empresas, instituciones y organismos públicos. El Santander pierde casi 27.000 millones y no fue intervenido. Estas son las ventajas de ser sistémico y de tener la absoluta protección de las autoridades políticas y económicas españolas, a pesar de que, según el FMI, el Santander sea un verdadero peligro para el sistema financiero mundial.

Hay dos cuestiones para valorar sobre la situación financiera del Banco Santander:

1.- Necesidades de capital para cumplir con la normativa TLAC, sobre colchón anticrisis para los bancos considerados sistémicos a nivel global.

2.- Cumplimiento del coeficiente Liquidity Coverage Ratio (LCR), sobre criterios de liquidez que debe disponer el banco. Estos criterios están recogidos en las normas de Basilea III, siendo para este año del 90 % y para el año próximo del 100%.

Cumplimiento de la normativa TLAC

El banco Santander necesita para cubrir ese colchón anticrisis, o que se responsabilice del coste de una posible resolución o quiebra del banco, de 62.500 millones de euros hasta el 31 de diciembre de 2018.

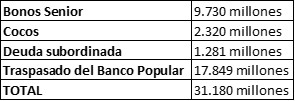

En 2017 captó:

A lo largo del 2018 y en la programación financiera que ha presentado va a disponer de:

Por tanto, para lograr alcanzar el objetivo hasta final de año tiene un déficit de capital de 25.570 millones.

Cumplimiento del coeficiente LCR o de liquidez.

Con los datos disponibles es muy complicado llegar a un resultado exacto, pero, casualmente, tanto el Santander, como otra entidad financiera española son los únicos bancos que en sus informes económicos financieros no publican dicha ratio.

Desde los criterios de Basilea III, en el año 2017 se exigía una cobertura del 80%, desde este año 2018, una cobertura del 90%, y Santander está aproximadamente en un 92,6%, superior a la exigencia para este año, por la aportación de fondos que el Banco Popular le ha permitido anotarse en sus cuentas, en concreto de 81.369 millones. Si no hubiera tenido dicho aporte la cobertura de liquidez o LCR estaría por debajo del 80%.

El problema con la liquidez lo ha cubierto este año con la adquisición del Banco Popular. El problema al Banco Santander se le plantea de cara al año 2.019 donde se le exige que tenga cubierto el 100% de dicho coeficiente y eso le obliga a incrementar la liquidez disponible en unos 51.000 millones.

Hay que recordar que en el mes de mayo de 2.017 el banco alemán Barenberg, una entidad que es tomada muy en serio por todos los analistas financieros del mundo, afirmó que el Santander tenía un déficit de capital de 10.000 millones de euros y que el valor real de su acción apenas llegaba al 50% del precio de venta en el mercado. En ese informe del banco alemán, además, se le al Santander asignaba una Common Equity Tier 1 (CET1) —esta ratio es la que se toma como referencia para medir la solvencia— del 10,7%, una de las más bajas de la banca europea y que, con criterios normales apenas hubiera alcanzado el 11% en diciembre de 2.017. Con la adquisición del Banco Popular por un euro esta ratio apenas está en un 12.26%, manteniéndose entre las más bajas de Europa. Por tanto, el Santander tiene un déficit de capital de 51.000 millones de euros, una cantidad que le permitiría alcanzar las ratios medias del conjunto bancario europeo y americano.

Volvamos a la pérdida de 25.540 millones de euros en depósitos. El Santander ha justificado esta pérdida de liquidez a un cambio contable por la fusión de nueve sociedades emisoras de deuda, y que esos depósitos han pasado a formar parte de las partidas representativas de deuda. Cuando una entidad comienza a realizar juegos y malabarismos contables en una tabla de Excel es que se quiere afinar mucho en las cuentas para ocultar la verdadera situación en la que se encuentra.

Además, si hay un error lo normal es que se notifique antes de que se publiquen los datos. Sin embargo, estamos hablando de 25.540 millones de euros. Ese «error» tiene también una transcendencia en la elaboración de las ratios de liquidez, tal y como veíamos antes, y en los nuevos coeficientes Mininum Requirement of Elegible Liabilities (MREL) que son muy elevados en los bancos sistémicos globales pero que lo son menos cuantos más depósitos tenga la entidad en cuestión. Por tanto, cuantos menos depósitos tenga el Santander, más pasivos que cumplan con el MREL tendrá que emitir y, en consecuencia, el valor en bolsa se desplomará porque el coste de los depósitos y el de estos valores no es el mismo, puesto que aquéllos son más estables y más baratos. Esto nos lleva a otra conclusión muy alarmante para los accionistas del Santander: esta situación le genera más costes de los que el mercado descuenta.

Todos estos datos demuestran que la situación real del Santander es crítica. Sin embargo, la situación generada tras esta noticia es muy diferente a la del Banco Popular. En este caso, un dato que hubiera debido tener una trascendencia tanto en los mercados como en las propias entidades reguladoras, ha pasado absolutamente desapercibido demostrando la protección desde todos los ámbitos que existe hacia el Santander. Nadie se ha movido ante una pérdida de, repetimos, más de 25.000 millones de euros en depósitos en un mes, ni el Banco de España, ni la CNMV, ni, por supuesto, el Gobierno de España. El FMI lo dejó muy claro: el Santander es un peligro para el sistema, pero en este país se le sigue protegiendo como si fuera el Arca de la Alianza. Thomas Jefferson afirmó una vez que «los sistemas bancarios son más peligrosos que los ejércitos». En España, y con un ministro como Luis de Guindos, desde luego, sobre todo si se trata de proteger al Santander porque, para que no cayera, se ha permitido que más de 305.000 familias hayan sido «presuntamente» estafadas, robadas y apioladas y, a pesar de tanto dolor que se ha generado, no ha servido para que el Santander coja más fuerzas porque sigue perdiendo capital, sigue perdiendo liquidez y tiene una solvencia de las más bajas de la Unión Europea. Tal vez con el magenta no hayan tenido suficiente y ahora hayan puestos sus ojos en el azul del Mediterráneo. Atentos.