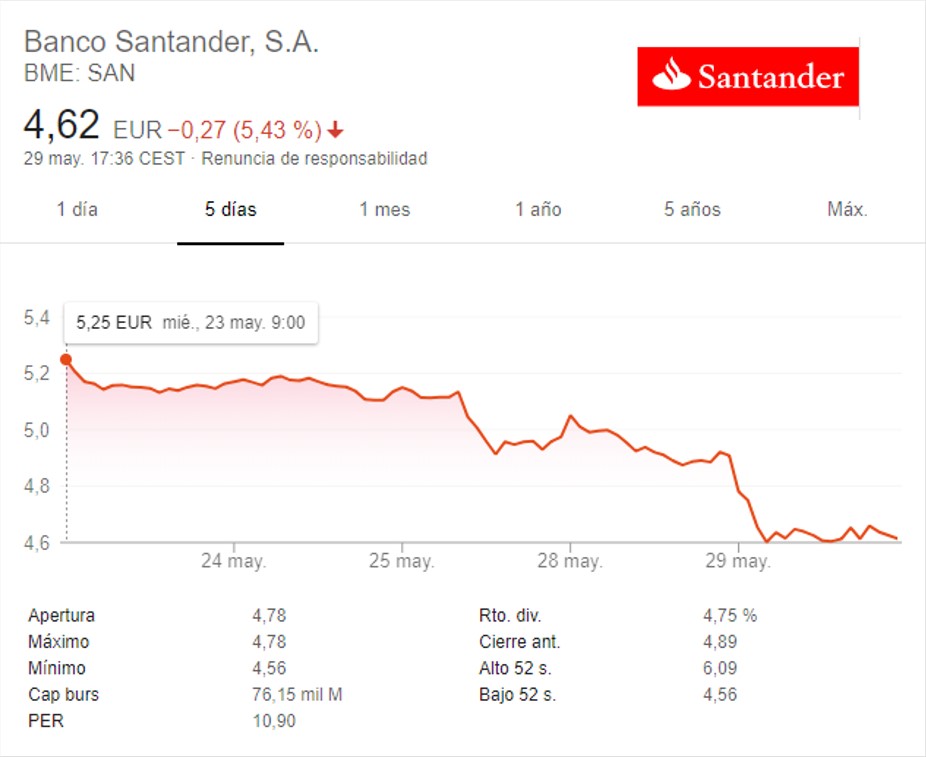

Era un secreto a voces. La situación crítica por la que está atravesando el Santander se traslada al mercado. Ni siquiera la operación de adquisición del Banco Popular por un euro ha generado ilusión entre los inversores. El mercado no se cree la operación y, hasta ahora, se mantenía expectante respecto a la misma, pero con cierto pesimismo. De ahí que el valor del Santander apenas se haya modificado desde el día 7 de junio de 2.017. En concreto, ese día el banco cántabro cerró la sesión con un valor de 5,65, terminando el año en 5,48. La magnitud de la operación debió haber lanzado el valor del Santander por encima de los 8 euros por acción. Sin embargo, no está siendo así.

Pero el mercado ha continuado con su escepticismo puesto que, a pesar de que el 2.018 comenzó con subidas de hasta 6.08, a partir de ahí ha bajado hasta perder los 5 euros por acción en la última semana.

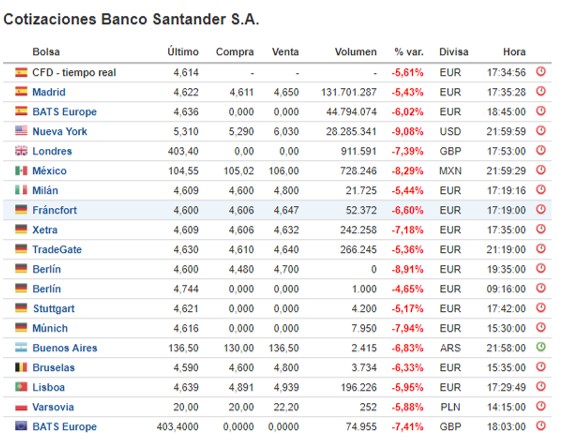

Sin embargo, esto no es algo exclusivo del mercado español sino que el Santander se está desplomando en prácticamente todos los parqués del mundo:

Como decíamos anteriormente, la operación del Banco Popular debía de haber catapultado el valor del Santander y no lo ha hecho, más bien todo lo contrario porque desde la adquisición de la sexta entidad financiera de España ha perdido ya más de un euro por acción. Todo ello con la rentabilidad que ya ha conseguido a través de la venta de activos estratégicos y no estratégicos.

La propia auditoría del Santander demostraba que había importantes agujeros tanto de capital como de liquidez que fueron resueltos a través de maniobras de maquillaje contable como el resultado consolidado que arrojaba pérdidas por valor de 5.732 millones de euros o la detección de cambios de criterios en la propia auditora PwC. Las propias cuentas del ejercicio 2.017 demuestran, entre otras cosas, que la ampliación de capital de 7.200 millones que se anunció como una de las medidas para acometer la compra del Popular no tuvo otro fin que tapar los agujeros del Santander. Todo ello, como ya publicamos en Diario16, como consecuencia de la mala gestión, del Brexit y de las consecuencias de los movimientos de las economías latinoamericanas donde el Santander está tan expuesto.

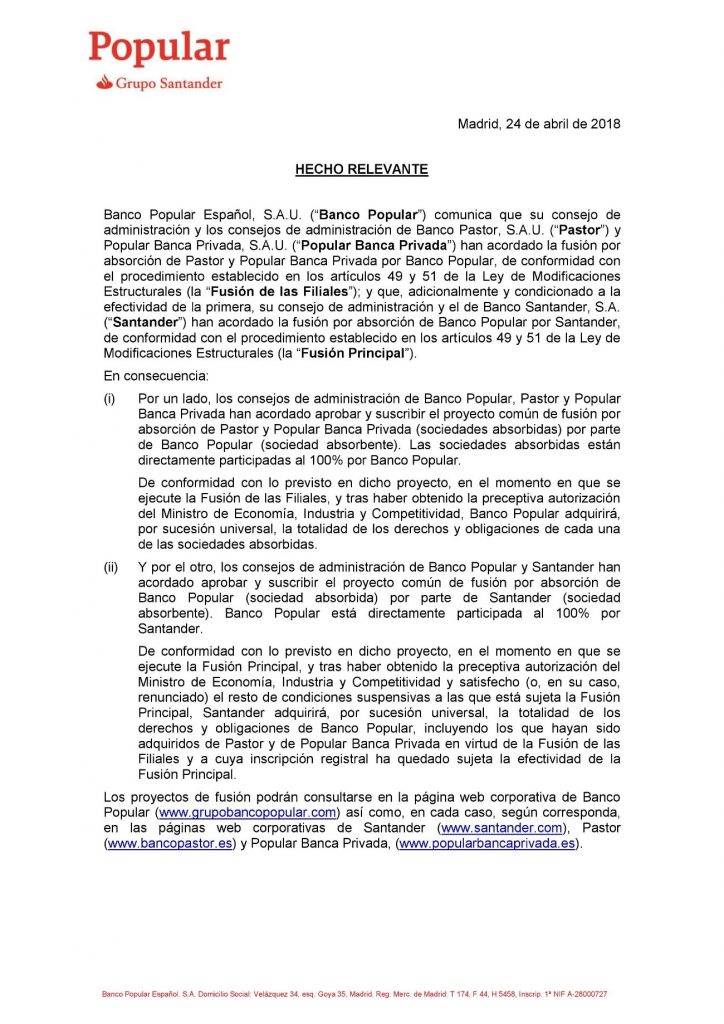

Esta situación ha generado, en primer lugar, que el Santander pretenda acelerar la integración con el Popular, tal y como está comunicando a los clientes a través de correos electrónicos o a la CNMV a través de un Hecho Relevante publicado el mes de abril:

En segundo lugar, el Santander está viendo cómo algunos de sus principales accionistas —bancos y fondos custodios o gestores de cartera— están realizando movimientos que indican que podrían tener intención de ir saliendo del accionariado del banco poco a poco. En concreto, BlackRock ha reducido su participación en acciones por debajo del 5%, tal y como confirman distintas fuentes del sector financiero a Diario16 y como se puede ver en la documentación publicada por la CNMV en la que se puede comprobar cómo el mayor accionista de la entidad cántabra está realizando movimientos de traspaso de acciones a instrumentos de capital de manera constante. En Diario16 ya informamos de que estos máximos accionistas no estaban de acuerdo con las estrategias que se estaban implementando por Ana Patricia Botín y por su núcleo duro. Por ello estaban preparando un movimiento interno dentro del consejo para, presuntamente, remover a la actual presidenta de su puesto. Estos últimos cambios en BlackRock podrían indicar que esos movimientos ya se han iniciado.

En tercer lugar, el Santander tiene serios problemas internos que podrían ser una de las causas principales de esta debacle, con posibles enfrentamientos entre importantes directivos con la presidencia de la entidad causados por la estrategia que está siguiendo y, sobre todo, por los malos resultados que está ofreciendo el banco cántabro.

A todo esto hay que sumarle la situación procesal de la operación del Banco Popular, la posibilidad de que los jueces —sobre todo el juez Fernando Andreu— imponga medidas cautelares contra la operación; la documentación aportada por Diario16; la posible nulidad de la operación por la «presunta» firma falsa de Saracho, por haberse cerrado fuera de los plazos marcados por el FROB o porque esta institución inició el proceso de resolución antes de que el Popular fuera declarado inviable.